Чтобы оценить добросовестность заявителя на ссуду, финучреждения запрашивают кредитную историю — особый документ, который содержит сведения о всех кредитных обязательствах, которые когда-либо брал на себя гражданин. В статье рассмотрим, как проверить кредитную историю клиенту банка и почему это полезно делать хотя бы раз в год.

Когда требуется проверка кредитной истории?

Ведение и проверка кредитной истории (КИ) — практика, в которой кровно заинтересованы финансовые учреждения. Клиенты могут обойтись без такой информации вовсе, но кредитные эксперты все-таки советуют обращаться в бюро КИ за своим досье раз в год или несколько лет. Вот почему:

- Данные о клиентах и оформляемых ими банковских кредитах в базы вносят сотрудники финучреждений. Им свойственно совершать ошибки.

- То же касается автоматизированных систем — из-за сбоев в досье прилежного плательщика могут оказаться ложные сведения.

- Благодаря КИ можно оценить свои шансы на новую ссуду, которые зависят от: кредитной нагрузки, числа и частности заявок, наличия закрытых и текущих просрочек. Эти и др. сведения содержит досье из бюро КИ.

Кроме дебитора достоверность данных, отраженных в КИ, не проверит никто. Банки примут досье за истину, а в случае отказа по заявке не станут объяснить заявителю причин.

Взять кредит с плохой кредитной историей

Способы проверки кредитной истории

Чтобы избежать вероятность ошибки или просто проверить свою репутацию в глазах банков, каждый гражданин РФ имеет право единожды в году запросить КИ бесплатно (ст. 8 закона № 218-ФЗ «О кредитных историях»). Такие досье на россиян хранятся в БКИ — бюро кредитных историй, куда нужно прийти с паспортом и получить распечатку, или т.н. кредитный отчет.

Загвоздка в том, что единой базы КИ не существует: сегодня в стране зарегистрировано больше десятка бюро. Сведения по конкретному человеку попадают, как правило, в 2-4 БКИ. Как понять, куда обращаться?

- При Банке России создан особый ресурс под названием ЦККИ — Центральный каталог кредитный историй. Отыскать в нем свое досье можно по коду субъекта — буквенно-числовой комбинации, которая присваивается каждому клиенту в момент обращения за ссудой.

- Если код субъекта был утерян, можно попробовать запросить его в банке-кредиторе или присвоить себе новую комбинацию. Последняя услуга — платная и осуществляется через Центробанк.

- Обратиться напрямую в одно из БКИ, которые работают онлайн либо выдают отчеты при визите заявителя в офис. Например, часто россияне обращаются в бюро Эквифакс.

Как проверить кредитную историю в Эквифакс?

Сервис бюро кредитных историй Эквифакс — крупнейший в РФ и на сегодняшний день хранит более 200 млн. финансовых досье. Он предлагает получить кредитную историю бесплатно до 2-х раз в год, Остальные запросы будут стоить 395 рублей. Благодаря большой базе кредитных историй с большой долей вероятности ваша окажется именно здесь.

Помимо повышенного внимания к безопасности данных, бюро примечательно другим: Эквифакс первым в стране стал предоставлять отчеты дистанционно.

Кредитная история хранится в течение 10 лет.

Кроме предоставления КИ Эквифакс предлагает:

- Получить список всех БКИ;

- Изменение кредитной истории;

- Улучшение кредитной истории;

- Защиту от мошенничества.

Узнать состояние своей КИ онлайн можно следующим образом.

- Зарегистрируйтесь в системе, заполнив персональные данные и придумав логин и пароль.

- В целях безопасности пройдите идентификацию. Эквифакс предлагает для этого пять способов:

- Через переадресацию на портал Госуслуг

- Квалифицированной эл. подписью (УКЭП)

- Переводом на расчетный счет пользователя

- Телеграммой, заверенной оператором связи

- По завершении идентификации вам откроется доступ к личному кабинету, откуда можно распечатать кредитный отчет, а также получить доступ к дополнительным услугам — улучшение или КИ, защита от мошенников и др.

Для тех, кто недружен с современными технологиями, Эквифакc предлагает действовать привычным путем: с паспортом прийти в офис компании и написать заявление на выдачу кредитного отчета.

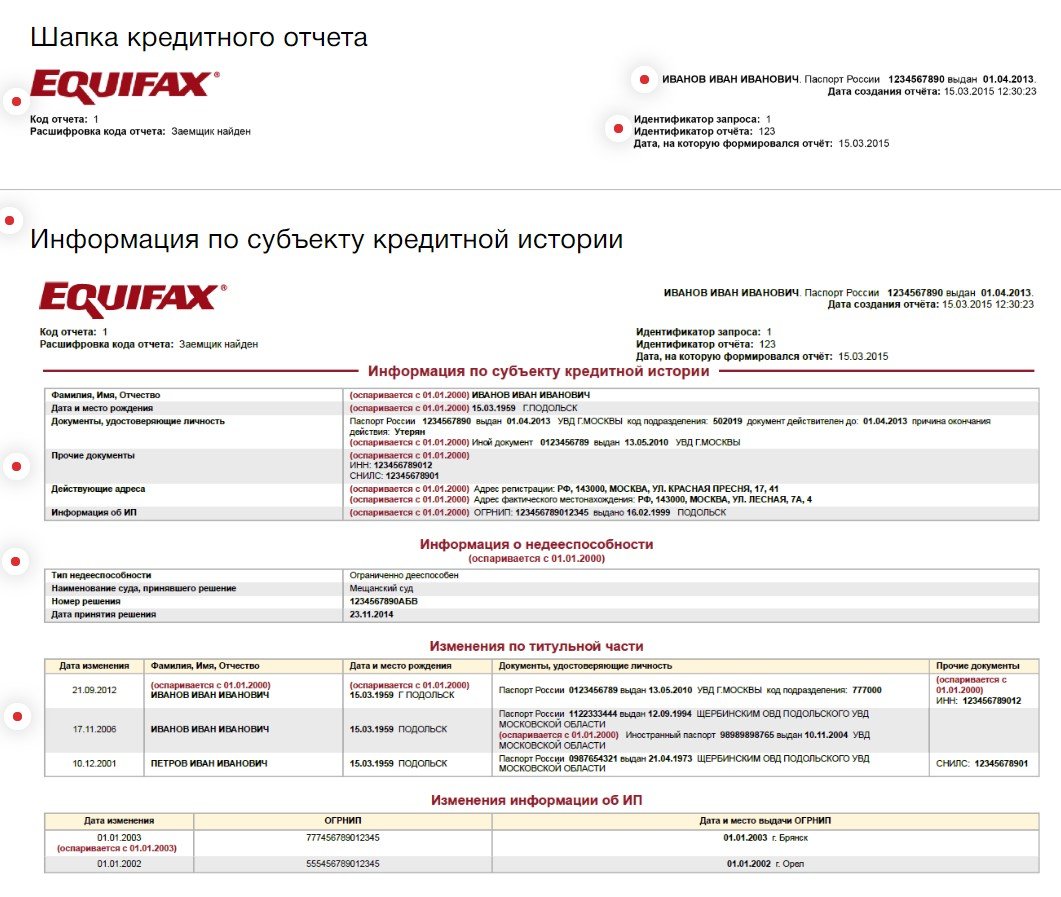

Отчет, выдаваемый Эквифакс выглядит так:

Скриншот: online.equifax.ru

Какие данные хранит кредитный отчет?

Кредитный отчет - документ, в котором хранится информация о вашей кредитной истории. Отчет дает вам:

- оценить качество кредитной истории

- предпринять попытки по улучшению КИ;

- выявить возможные ошибки в кредитной истории;

- выяснить причины отказа банков.

С детальной информацией по расшифровке кредитного отчета Эквифакс можете ознакомиться тут https://online.equifax.ru/faq/ki.

Теперь взять кредит или кредитную карту онлайн стало еще проще. Скачайте и установите мобильное приложение Bankiros.ru в Google Play. В приложении вы можете быстро и бесплатно подобрать кредит или кредитную карту среди самых выгодных предложений, оставить заявку в выбранные банки или отправить единую анкету во все банки в пару кликов.