Оформление налоговой отчетности может показаться хлопотным и непростым делом не только для бухгалтеров. Сегодня справки о подоходном налоге оформляют лица, занятые частной практикой, и индивидуальные предприниматели — а это категории граждан, часто не сведущие в тонкостях налогового законодательства. К счастью, все формы отчетности унифицированы и имеют строго регламентированный порядок заполнения. О том, как заполнить 2-НДФЛ правильно, попробуем разобраться в данной статье.

Читайте также: Справка 2-НДФЛ — что это такое и для чего она нужна

Особенности оформления 2-НДФЛ

Декларация по форме 2-НДФЛ отражает весь объем финансовых поступлений физлица за истекший год, а также сумму подходного налога, удержанного и перечисленного с дохода данного лица в ИФНС. Справка 2-НДФЛ оформляется в нескольких случаях:

- При подаче в органы налогового контроля;

- Приоформлении займа в финансовом учреждении;

- Приоформлении визы в консульствах или посольствах иностранных государств;

- Приоформлении пенсий, пособий и выплат по алиментам;

- В ходе судебныхразбирательств.

В зависимости от места назначения, справка 2-НДФЛ заполняется различными способами. Чаще всего ее подготовкой заняты бухгалтеры — они либо трудоустроены в организации, выступающей налоговым агентом, либо работают с ИП по гражданско-правовому договору. В отдельных случаях справку может заполнить сам предприниматель либо руководитель небольшой фирмы: для этого разработаны специальные программы и онлайн-сервисы, которые экономят время своего пользователя.

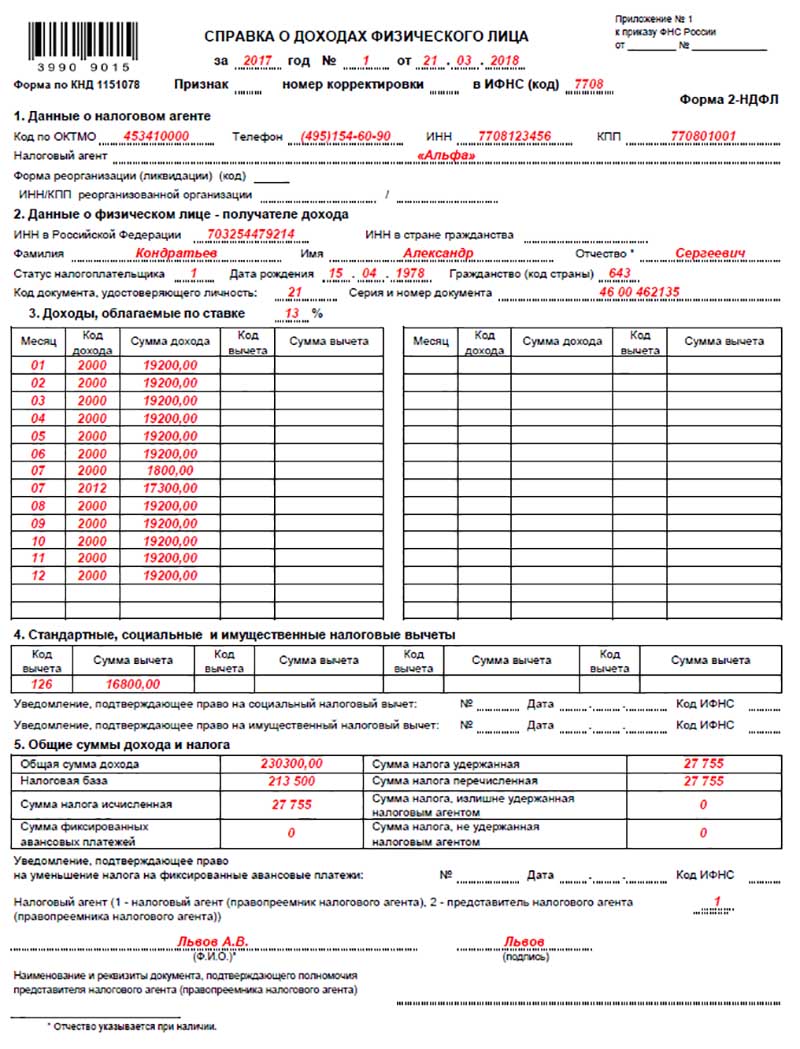

Наконец, 2-НДФЛ можно заполнить самостоятельно. У налоговых агентов, не знакомых с основами бухгалтерского учета, это вызывает определенные опасения. Однако в нашей пошаговой инструкции мы постараемся их развеять. Начнем с самого бланка декларации. Его можно бесплатно скачать на официальном портале налоговой службы. А ниже дан пример заполнения справки действующего образца:

>

>

Что касается порядка заполнения 2-НДФЛ в 2018 году, то, по словам налоговиков, он стал проще. По сравнению с прошлыми редакциями, ряд пунктов исключили из справки — это касается строчек, в которых прописывалось место жительства физлица. Зато появились поля «Форма реорганизации (ликвидации)» и «ИНН/КПП реорганизованной организации». Они дают право оформлять отчетность той организации, которая пришла на место ликвидированному предприятию.

Шапка документа

Заполнение всякой налоговой декларации начинается с проставления даты — дня, месяца и года, когда документ был изготовлен. Обязательно указываем год — те 12 месяцев, за которые будут представлены доходы лица и удержанный подоходный налог.

Далее заполняем поле «Признак», в котором ставим:

- «1» — если в справке отчитываемся об объеме финансовых поступленийи рассчитанном с них НДФЛ;

- «2» — еслисообщаем органам налоговой инспекции о невозможности удержать налог с физлица.

Помимо этого, в шапке справки указываем код ИФСН. Полный перечень адресов и реквизитов локальных налоговых инспекций можно найти на официальном портале налоговой службы России.

Раздел 1

Во вступительной части справки указываем наименование юридического лица (имя физлица, ведущего частную практику, или индивидуального предпринимателя). Далее вписываем:

- контактный телефон,

- идентификационныйномер налогоплательщика (ИНН),

- код ОКТМО —под ним скрывается наименование муниципального образования (села, города,района, округа или другого субъекта).

Нововведением стало поле о ликвидации или реорганизации — его заполняют предприятия-правопреемники, которые вместо ликвидированной организации оформляют отчетность для налоговых органов.

Раздел 2

В этой части приводятся данные о физлице, чей доход и налоговые отчисления отражены в данной справке. Прописываются:

- Его фамилия, имя и отчество;

- Гражданство;

- ДД/ММ/ГГГГрождения;

- Кодналогоплательщика.

В графе «статус» ставится единица, если физлицо — резидент РФ. Соответственно, его личность удостоверяется паспортом, и в пустующее поле мы вписываем код данного документа («21»). Не забываем указать его серию и номер. Россиянам, проживающим за границей, иностранцам и беженцам следует уточнять свой статус и кодировку основных документов на сайте налоговой службы.

Разделы 3 и 4

В ключевой части документа указываем все источники финансовых поступлений, которые подлежат налогообложению. Основная ставка подоходного налога для граждан России и резидентов страны неизменно составляет 13%. Для нерезидентов прибыль в большинстве случаев облагается НДФЛ в 30%, а более щадящая ставка определена лишь для дохода с дивидендов — и она составляет 15%.

Чтобы отразить в справке каждый источник финансовых поступлений лица, прибегают к специальной кодировке. В соответствии с ней, каждому виду дохода присваивается четырехзначный код. Ниже даны примеры самых распространенных кодов:

- «2000» для обозначения заработной платы;

- «1400» дляотражения дополнительного заработка от сдачи имущества в аренду или наем;

- «2002» дляфиксации премиальных выплат.

Также в разделах 3 и 4 предусмотрены поля для вычетов. Они позволяют уменьшить налогооблагаемую базу и положены плательщику в случаях, оговоренных законодательством. Например, уменьшить сумму уплачиваемого НДФЛ можно держателю ипотечного кредита или лицу, тратящему средства на благотворительность. Каждому вычету присваивается своя кодировка и сумма, на которую был уменьшен подоходный налог.

Каждый вычет сопровождается документом, который удостоверяет его законность. В 2-НДФЛ необходимо указать номер такого документа/документов, дату его оформления и код инспекции, в которую он был представлен.

Раздел 5

В данном разделе производится итоговый расчет удержанного и перечисленного НДФЛ, исходя из общей суммы дохода с учетом положенных лицу вычетов. Отдельно необходимо указать:

- Общий объем поступлений;

- Налогооблагаемаябаза;

- Размерисчисленного, удержанного и перечисленного НДФЛ;

- Величинаизлишне удержанного сбора (его возвращает плательщику при необходимости);

- Сумма, неудержанная налоговым агентом.

Наконец, в последнем блоке прописывают сведения о лице, заполняющем декларацию: если им был сам налоговым агент, ставим «1»; если представитель — «2». Не забываем указать ФИО лица, оформившего документ, а также его реквизиты. Ставим подпись. На этом шаге инструкция о том, как заполнить 2-НДФЛ, заканчивается. Справку можно смело подавать по месту назначения.

Что делать, если в 2-НДФЛ была допущена ошибка?

Что делать, если в поданной в срок декларации 2-НДФЛ была допущена ошибка? К примеру, в ней были представлены сведения, не соответствующие действительности:

В этом случае в налоговые органы подается корректировка 2-НДФЛ. Она имеют ту же форму, что и стандартная декларация, но отличается заполнением поля «номер корректировки»: если справка подается впервые, в ней проставляется номер «00», если впервые подается корректировка — «01» и т.д. Недостоверно поданную информацию важно заметить до того, как это сделают работники налоговой службы — тогда корректировка не будет облагаться штрафом.